NISAでもパフォーマンスに影響するのはアセットアロケーション

アセットアロケーション(資産配分)は投資をして資産を運用する際にはとても大切です。

どんな種類の銘柄で取引するかということよりも、どんな種類の投資商品で資産を運用しているかによって最終的にどのぐらいの利益が出るのかパフォーマンスの成績にも大きく影響してきます。

非課税投資口座であるNISAは投資金額には年間120万円までという上限が設けられていますが、その枠内でいかに大きな利益を上げるかの鍵を担っているのはやはりアセットアロケーションです。

投資先によってリスクとリターンが変わるのは普通の積立投資と同じです

![]()

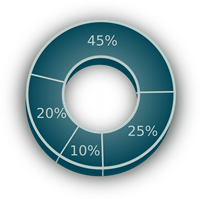

アセットアロケーションでは、資産をいくつかの種類に分類して管理することになります。

「国内株式」「外国株式」「外国債券」と株式でも分類できますし、不動産でも国内と海外に分類できます。

また、外国と言っても先進国から新興国まであり、それぞれ取引における特徴やリスクは異なりますから、そうした経済面で分類することもあります。

リスクやリターンはそれぞれの銘柄ごとに異なるものの、一般的には先進国の取引商品ならローリスク・ローリターンが多くなり、新興国銘柄だとハイリスクになりますが、リターンが出た時はハイリターンとなることが多くなっています。

投資家は自分がどのぐらいのリスクを背負って取引するのが快適かという点を見つけて、自分にピッタリの銘柄を選ぶことになります。

過去の統計を参考にする際はリターンよりもリスクの統計を参考にしよう

NISAで取引できる株式銘柄やETF、インデックスファンドなどの投資商品は、それぞれ過去の統計をもとに投資におけるリスクやリターンが数値として表示されています。

投資家は、その数値を見ながら「年にどれ位のリターンが見込めるか?」「資産の値動きの幅は大きいのか?」とどの銘柄で取引するのかを決めていくわけで、統計による数値は資産をどこで運用するかという点でも役立ちます。

例えば、短期の利回りはイマイチでも中期的長期的に安定した利回りが期待出来る商品なら、有効期間が5年間と定められているNISAなら、口座を解約するまでには安定した利益が見込めるかもしれません。

5年の期限ないで儲けを考えることを大事に考えるのであれば、短期間でも比較的大きな利益が見込める銘柄を選んだほうが良いでしょう。

資産の運用でも、取引銘柄を選ぶ際にも活用できる統計は、NISA口座に限らず一般的な株式やインデックスファンド、ETFで取引する場合にも活用できます。

ただし一つ注意は必要で、統計はあくまで過去の統計と言うことです。

リターンの統計はあくまで過去の統計なので、未来がどうなるかは分かりません。参考程度に考えておいた方がいいです。

それに対して、リスク(資産の値動きの幅)の統計に関しては、ある程度信用することが出来ます。

統計を参考にする場合は、リターンの統計は参考程度にとどめておいて、リスクの統計を中心に参考にしてアセットアロケーションを決めるといいです。

過去、これくらいの値動きがあったから、これからもこれくらいの値動きはあるかもな~という具合です。

関連ページ

- NISAで積立投資を行った際のデメリットと対策

- 2014年から始まったNISAでは、今までと同じようにインデックスファンドやETFを使って積立投資を行うことが出来ます。NISAは口座内での利益が非課税になるという最大のメリットがあります。判定にデメリットがないか考えてみます。

- NISAで積立投資をしていても確定申告が必要な場合はあるのか?

- 2014年から始まった日本版ISA、通称「NISA」。NISA口座の中では利益に対して通常20%かかる税金が非課税になります。税金といえば確定申告という言葉が頭に浮かぶかも知れませんが、NISAを利用していた場合でも確定申告が必要な場合があるのでしょうか?

- NISAで積立投資をして得た配当金の税金を確実にゼロにする方法

- 2014年から始まった日本版ISA、通称「NISA」。NISAはNISA口座内での利益はいくら儲かってもかかる税金がゼロという積立投資をする人にとってはとてもメリットがある仕組みです。しかし、上手くやらないと配当金に税金がかかってしまうことも。配当金も確実に税金がかからないようにしましょう!

- NISA口座を使った積立投資の方法とは?非課税がうれしいです!

- 2014年から始まった日本版ISA、通称「NISA」。NISA口座でも通常の積立投資を実践することが出来ます。毎月自動で積立が行われる仕組みを作って後はほったらかしでらくちん投資です。利益が非課税になるのがNISAの最大のメリットですね!

- NISAで投資信託を使った積立投資のメリットは?

- 2014年から始まった日本版ISA、通称「NISA」。NISA口座内での利益に関して非課税になることが最大の特徴ですが何で投資すれば良いのでしょうか?NISAで投資信託を使った場合のメリットをあげてみます。

- NISAで投資をする際のおすすめ投資信託の選び方は?

- 2014年から始まった日本版ISA、通称「NISA」。NISAで投資できるものには個別の株式や投資信託などいろいろなものがありますが、投資信託を使った積立投資がおすすめです。NISA口座でのおすすめの投資信託の選び方をまとめてみます。

- NISAを利用して手間がかからない積立投資がおすすめの投資方法!

- 2014年から始まった日本版ISA、通称「NISA」。貯蓄から投資へというスローガンのもと実施されている制度ですが、NISAでの投資でも毎月コツコツ資産を積み立てていく積立投資のやり方を使えます。NISAでもらくちん積立投資がいいですね!

- 銀行の定期預金ではもう資産は増えない!NISAで資産を増やそう!

- 銀行の金利が下がり続けていてマイナス金利なんていう言葉も出始めてしまいました。銀行にお金を預けていたのではもう資産は増えません。インデックスファンドやETFやNISAを使って積立投資を始めて将来の資産を作ってみませんか?

- NISAと個人型確定拠出年金の違いは?どっちがいいの?

- 口座内での利益に関しては非課税になるNISAと、日本版401kと言われる、個人型確定拠出年金。いったい、何が違って、どちらが個人投資家にとって有利なのでしょうか?

- NISAで500万円?600万円?投資可能な額は?

- 2014年から始まった日本版ISA、通称「NISA」。制度が始まってから少しずつ制度も改定されてきました。NISAで投資できる額はいくらなんでしょう?500万円?600万円?考えてみます。

- NISAの5年後を考える。非課税期間終了後はどうなる?

- 2014年から始まった日本版ISA、通称「NISA」。投資で得た利益が非課税になるとても魅力的な制度ですが、非課税期間が5年と決まっています。では、この5年が過ぎた後はどうなるのか?考えてみます。

- NISAでのETFは条件付きでおすすめ!頻繁な売買はダメ!

- 2014年から始まった日本版ISA、通称「NISA」。ETFももちろんNISAで使うことが出来ます。しかし、頻繁に売買するのは、手数料的にも非課税枠的にもおすすめできませんよ。NISAでETFならバイ&ホールド!

- NISAでも購入可能?プチ株投資を行うメリットは?

- 年間120万円までの投資分の利益が非課税になるNISAですが、個別株を使うとなると最低金額が高くなるという問題が。プチ株を使うことでその問題が解消できます。

- NISAで何を買うか決めるときのポイントは?配当を狙うのもあり?

- 2014年から始まった日本版ISA、通称「NISA」。最大の特徴はNISA口座内での利益に関しては非課税になること。株や投資信託の配当も非課税になるので、配当狙いの投資も一つの手です。

- NISA口座の金融商品を解約する際のポイントは?

- 2014年から始まった日本版ISA、通称「NISA」。NISA口座で育てた資産は解約してお金に換えて使うことになります。その際のポイントを説明します。

- NISAで購入する商品は運用実績が良ければ良いというものではない

- NISAの最大の特徴はNISA口座内での利益に関しては非課税になることですが、その為には購入した商品が値上がりしなければなりません。商品を選ぶ際には運用実績だけ見ればいいというものではないのですよ。

- NISA口座で購入可能な積立投資対象商品は何?

- 投資で得た利益が非課税になるNISAですが、ありとあらゆる投資商品を使えるわけではありません。購入可能な積立投資商品が決められていますので挙げてみます。

もっと上位のランキングへ

もっと上位のランキングへ